Eine Frage wird mir immer wieder gestellt, deswegen möchte ich sie hier aufgreifen: Zu welchem Zeitpunkt in der beruflichen Laufbahn sollte eine Berufsunfähigkeitsversicherung am besten abgeschlossen werden? Schließlich ist das Einkommen gerade als Student nicht als üppig zu bezeichnen – hat das nicht Zeit bis später? Um es gleich auf den Punkt zu bringen: Das sehe ich nicht so und habe mich auch anders entschieden – mit enormen finanziellen Vorteilen. Die Hintergründe zeige ich Dir gerne auf.

Berufsunfähigkeitsversicherung – was, warum und wie?

Gerade in jungen Jahren, wenn Du Dich ganz auf Deine Ausbildung fokussierst und das Leben noch recht unbeschwert läuft, ist es oft lästig, sich mit den Ernstfällen zu befassen. Ich habe mir damals die Frage gestellt: Was passiert eigentlich, wenn ich meine hochgesteckten beruflichen Ambitionen nicht realisieren kann, weil ich aus irgendeinem gesundheitlichen Grund dazu nicht mehr in der Lage bin? Dazu muss ich erklären, dass ich einige Sportarten betreiben, die durchaus zu Verletzungen führen können, nämlich Karate, Biken und Skifahren. Und ganz ehrlich: Mit dem Auto bin ich auch gerne und viel unterwegs. Kurz gesagt: Es kann also immer etwas passieren – was dann?

In diesem Zusammenhang bin ich auf die Berufsunfähigkeitsversicherung gestoßen, weil mir schnell klar wurde, dass die Krankenversicherung überhaupt nicht ausreicht: Die übernimmt zwar die Behandlungskosten, sollte ich einen Unfall bauen oder langwierig erkranken, was ist aber mit dem Einkommen, das ich nach meinem Studium erzielen möchte? Und da hatte ich schon frühzeitig klare Vorstellungen. Genau hier greift die Berufsunfähigkeitsversicherung ein: Sollte ich also zu mindestens 50 Prozent meinen Beruf aus gesundheitlichen Gründen nicht mehr ausüben können, würde ich eine BU-Rente erhalten – und zwar solange, wie dieser Zustand anhält. Für mich sah das sofort wie eine probate Lösung aus, mit der ich mir eine gewisse Sicherheit verschaffen könnte. Ich wollte es aber genauer wissen.

Gesetzliche Rentenversicherung – warum nicht?

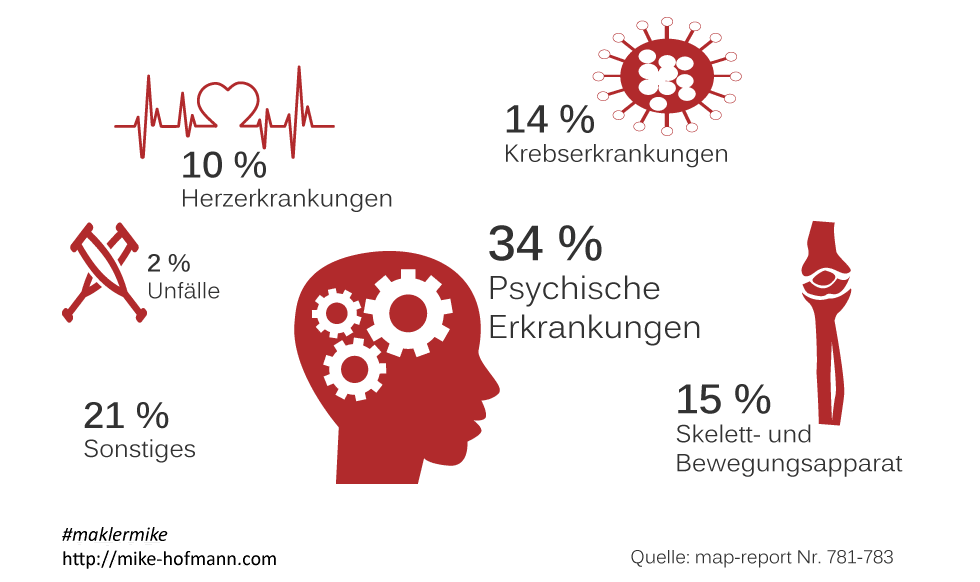

Zunächst stieß ich auf die gesetzliche Rentenversicherung, die auch im Falle einer dauerhaften gesundheitlichen Beeinträchtigung, die mich an der Ausübung meines Berufes hindern würde, einen finanziellen Ausgleich vorsieht – zumindest theoretisch. Früher war hier eine komfortable Berufsunfähigkeitsabsicherung verankert, aber für alle ab 1961 geborenen Versicherten wurde im Rahmen einer Rentenreform die sogenannte Erwerbsminderungsrente eingeführt. Um es vorweg zu nehmen: Willst Du hier eine Rentenleistung erhalten, musst Du nicht nur gesundheitlich sehr schlecht dran sein, sondern Du musst auch den sozialen Abstieg in Kauf nehmen.

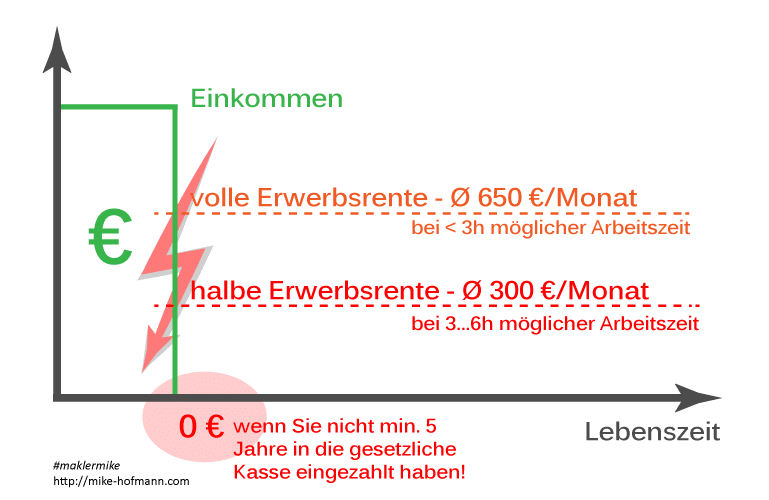

Vorausgesetzt, Du erfüllst alle Bedingungen in Bezug auf die „Mitgliedschaft“, kannst Du Folgendes erwarten: Eine volle Erwerbsminderungsrente, das waren im Jahr 2015 immerhin durchschnittlich 702 Euro im Monat für Männer und 640 Euro für Frauen in den alten Bundesländern (Quelle: Deutsche Rentenversicherung), erhältst Du, wenn Du aus gesundheitlichen Gründen weniger als drei Stunden am Tag arbeiten kannst – und das in irgendeinem Job! Bist du jedoch in der Lage, zwischen drei und sechs Stunden täglich irgendeiner Erwerbstätigkeit nachzugehen, hast Du nur Anspruch auf die Hälfte der Erwerbsminderungsrente – darüber hinaus bekommst Du nichts. Es wird also weder berücksichtigt, welche Tätigkeit Du bislang in welcher Position ausgeübt hast, noch dürfte diese Rente ausreichen. Aber das Beste kommt noch:

Du hast erst Anspruch auf eine Erwerbsminderungsrente, wenn du bereits fünf Jahre in die gesetzliche Rentenversicherung eingezahlt hast. Alternativ solltest Du in den letzten fünf Jahren vor Eintritt der gesundheitlichen Probleme mindestens drei Beitragsjahre nachweisen können. Wie Du es auch drehst: Steckst Du noch im Studium, hast Du gar keine Chance, aus der gesetzlichen Rentenversicherung eine Leistung wegen geminderter Erwerbsfähigkeit zu erhalten – Du hast nämlich noch gar nichts eingezahlt. Zu diesem Schluss bin ich schnell gekommen, da ich mich ohnehin selbständig machen und damit nie Mitglied der gesetzlichen Rentenversicherung werden wollte – Alternativen waren gefragt.

Private Berufsunfähigkeitsversicherung – die Fülle der Möglichkeiten

Für mich stand folgende Überlegung im Raum: Ich möchte unabhängig bleiben, mich weiterhin unbeschwert und frei bewegen, trotzdem wollte ich ein gewisses Sicherheitsnetz für die Ernstfälle im Leben spannen. Also musste ich für eine Absicherung sorgen, die mich finanziell für ein Leben nach meinen Vorstellungen ausstattet, sollte mir gesundheitlich etwas passieren. So habe ich recherchiert – eine private Berufsunfähigkeitsversicherung war die Lösung. Allerdings gibt es eine derartige Fülle am Markt, dass ich ins Detail gehen musste.

Zunächst war es wichtig, die wesentlichen Faktoren für den Preis, also die Höhe des Versicherungsbeitrages herauszufiltern. Das sind:

- das Eintrittsalter – je älter Du bist, desto mehr musst Du bezahlen

- der Gesundheitszustand – je gesünder, desto besser

- der Beruf – je weniger körperliche Arbeit, desto preiswerter

- das Einkommen – je höher, desto größer der Bedarf einer Ersatzleistung

- die gewünschte Rente und die Laufzeit des Vertrages

- die Lebenssituation – es gibt eventuell auch Alternativen, wie die Absicherung gegen schwere Krankheiten oder die Körperschutzpolice, die in bestimmten Situationen vielleicht besser geeignet sind

Nachdem ich das für mich herausgefunden hatte, war die grundsätzliche Entscheidung schnell für eine reine Berufsunfähigkeitsabsicherung gefallen – und dafür hatte ich gewichtige Gründe:

Ausschlaggebend ist immer der zuletzt ausgeübte Beruf – und das war bei mir: Student. Dieser wird günstiger eingestuft, ist also preiswerter abzusichern, als ein selbständiger Versicherungsmakler. Logische Folge: Ich habe mich schon vor dem Schritt in die Selbständigkeit abgesichert. Sollte ich nun für mindestens sechs Monate zu mindestens 50 Prozent berufsunfähig werden, was wegen einer langwierigen Krankheit, eines Unfalls oder auch eines altersentsprechenden Kräfteverfalls passieren kann, erhalte ich die vereinbarte Rente rückwirkend ab Eintritt der Berufsunfähigkeit und so lange, bis eine Besserung festgestellt wird.

Ich kann weder auf eine andere Tätigkeit verwiesen werden, noch muss ich meinen Arbeitsplatz umorganisieren. Schließlich bin ich selbständig und das wäre mit einem erheblichen Aufwand verbunden. Darüber hinaus kann ich bei bestimmten Anlässen den Versicherungsschutz erhöhen, ohne dass ich mich dafür einer erneuten Gesundheitsprüfung unterziehen müsste – klingt doch gut, oder? Es war aber gar nicht so leicht, die Versicherungen auszuwählen, die diese Ansprüche überhaupt erfüllen. Es gab jedoch noch weitere Kriterien, die für meine Entscheidung eine Rolle spielten, nämlich:

- die Bonität der Gesellschaft – eine stabile Finanzstärke lässt auch auf die Entwicklung der Beiträge schließen

- die Prozessquote – also wie oft sie sich wegen der Auszahlung von Berufsunfähigkeits-Renten vor Gericht streitet

- die Qualität der Schadenabwicklung – im Ernstfall muss es schnell gehen, hier gibt es Bewertungen zur Orientierung

Wichtige strategische Überlegungen führen zum Ziel

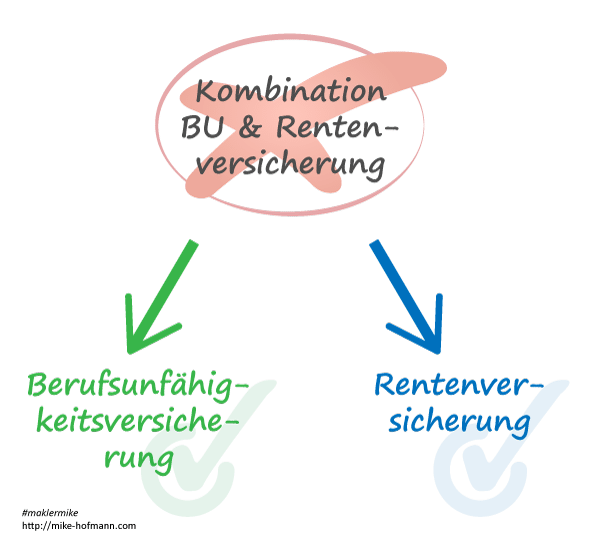

Damit war ich aber noch nicht durch, denn ich musste mich zwischen einer Berufsunfähigkeitsversicherung als Zusatzversicherung oder als separates Modell entscheiden. Du kannst eine Lebens- oder Rentenversicherung mit einem zusätzlichen Berufsunfähigkeits-Baustein koppeln oder das Ganze einzeln betrachten. Ich habe mich für die letzte Variante entschieden und das aus einem guten Grund: Die Beiträge für die Berufsunfähigkeitsversicherung muss ich so oder so bezahlen, damit würden sich die Beiträge zur Lebens- oder Rentenversicherung also erhöhen. Sollte ich aber einmal in einen finanziellen Engpass geraten, würde ich bei einer Beitragsaussetzung auch meine wichtige Risikoabsicherung verlieren. Also trennte ich das Ganze und kann nun im Bedarfsfall die Sparbeiträge aussetzen, die günstigeren Berufsunfähigkeitsversicherungs-Beiträge aber weiter bezahlen. Das erschien mir deutlich komfortabler, weil ich ganz einfach flexibel bleibe.

Diese strategischen Abwägungen im Vorfeld haben mir unter dem Strich schon bis hierhin richtig Geld gespart: Im Jahr 2011 habe ich meine separate Berufsunfähigkeitsversicherung günstig abgeschlossen. Zwischenzeitlich gab es gesetzliche Änderungen, wie zum Beispiel die Einführung von Unisex-Tarifen, die die Geschlechterteilung bei der Beitragskalkulation beendet hat. Zur Erklärung: Frauen mussten früher höhere Beiträge zahlen, da die Risiken wegen der Wahrscheinlichkeit von Schwangerschaften generell höher eingeschätzt wurden. Heute wird ein Durchschnitt gebildet – ich habe meinen günstigeren Beitrag behalten. Zudem sind die Garantiezinsen seither mehrfach abgesenkt worden, was meinen laufenden Vertrag allerdings nicht betrifft. Mit einem Wort: Würde ich heute eine solche Berufsunfähigkeitsversicherung als selbständiger Versicherungsmakler abschließen, dürfte ich rund 200 Euro im Jahr mehr bezahlen – bei gleicher Leistung! Wenn das kein Argument ist, sich rechtzeitig mit dem Thema auseinanderzusetzen!

Meine Strategie hat sich also schon jetzt ausgezahlt, wie Du siehst. Wie steht es bei Dir? Hast Du Dir schon Gedanken gemacht? Ich bin mir sicher, dass auch Du Vorteile generieren kannst, wenn Du den richtigen Zeitpunkt wählst. Mach am besten die Probe aufs Exempel, ich zeige Dir gerne die Wege auf – schreib mir einfach eine E-Mail oder ruf mich direkt zur Terminvereinbarung an!