Riester-Rente zur Altersvorsorge

Die Altersvorsorge wird für viele Menschen zunehmend wichtiger. Steigende Lebenserwartung, höhere Kosten durch Inflation und damit auch weniger Leistungen durch gesetzliche Renten-Absicherung. Grund genug sich selbst zu kümmern.

Riester-Rente zur Altersvorsorge? Welche Punkte sind besonders wichtig?

Allgemeine Punkte zur Riester-Rente

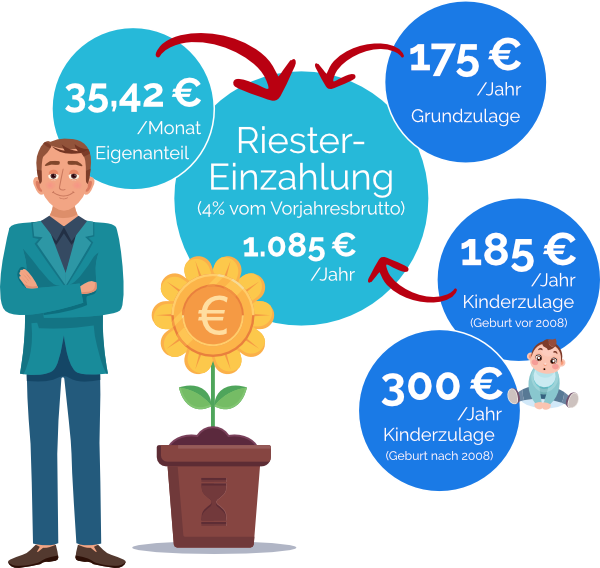

- Sie zahlen aus Ihrem versteuerten Einkommen über die vereinbarte Laufzeit in Ihren Riester-Vertrag ein – und zwar parallel zu den Beiträgen für die gesetzliche Rentenversicherung. Um die Förderung beanspruchen zu können, müssen Sie vier Prozent Ihres Jahreseinkommens investieren.

- Zur Unterstützung zahlt der Staat Zulagen in Ihren Vertrag ein, die Ihren Eigenaufwand reduzieren.

- Außerdem können Sie eventuell steuerliche Vorteile geltend machen.

- Zum vereinbarten Auszahlungszeitpunkt, in der Regel handelt es sich um Ihren Eintritt in die Altersrente, teilt Ihnen der Anbieter mit, wie hoch die lebenslängliche Altersrente aus Ihrem Vertrag ausfällt.

- Zu diesem Zeitpunkt könnten Sie auch eine Auszahlung von bis zu 30 Prozent des Guthabens in Anspruch nehmen, was naturgemäß die monatliche Rentenzahlung reduziert.

- Grundsätzlich müssen Sie alle Rentenbezüge aus Ihrem Riester-Vertrag versteuern.

Voraussetzungen zur Förderung

Die Riester-Verträge müssen einige Voraussetzungen erfüllen, um als förderfähiges Produkt zertifiziert zu werden. Der Anbieter muss demnach:

- Garantieren, dass zum Beginn der Rentenphase wenigstens die von Ihnen eingezahlten Beiträge und die staatlichen Zuschüsse zur Auszahlung verfügbar sind. Sie können sich also darauf verlassen, dass Ihr angespartes Kapital sicher ist und zumindest erhalten bleibt.

- Eine lebenslange Rentenzahlung zusagen.

- Eine Leistungszahlung erst dann vorsehen, wenn Sie das 60. Lebensjahr vollendet haben. Für neuere Verträge, die also seit dem 1. Januar 2012 vereinbart wurden, ist die früheste Auszahlung mit dem vollendeten 62. Lebensjahr vorzunehmen.

- Die für die Vermittlung des Riester-Vertrages anfallenden Kosten auf wenigstens fünf Jahre aufteilen.

- Einmal jährlich Auskunft über bezahlte Beiträge, Erträge, Kosten, angespartes Kapital usw. geben.

- Explizit dazu berichten, ob und wie soziale, ethische und ökologische Aspekte berücksichtigt werden.

- Ihr angespartes Vermögen vor staatlichem Zugriff im Falle der Arbeitslosigkeit schützen.

Die Rentenphase - was ist zu beachten?

Die Riester-Verträge müssen einige Voraussetzungen erfüllen, um als förderfähiges Produkt zertifiziert zu werden. Der Anbieter muss demnach:

- Garantieren, dass zum Beginn der Rentenphase wenigstens die von Ihnen eingezahlten Beiträge und die staatlichen Zuschüsse zur Auszahlung verfügbar sind. Sie können sich also darauf verlassen, dass Ihr angespartes Kapital sicher ist und zumindest erhalten bleibt.

- Eine lebenslange Rentenzahlung zusagen.

- Eine Leistungszahlung erst dann vorsehen, wenn Sie das 60. Lebensjahr vollendet haben. Für neuere Verträge, die also seit dem 1. Januar 2012 vereinbart wurden, ist die früheste Auszahlung mit dem vollendeten 62. Lebensjahr vorzunehmen.

- Die für die Vermittlung des Riester-Vertrages anfallenden Kosten auf wenigstens fünf Jahre aufteilen.

- Einmal jährlich Auskunft über bezahlte Beiträge, Erträge, Kosten, angespartes Kapital usw. geben.

- Explizit dazu berichten, ob und wie soziale, ethische und ökologische Aspekte berücksichtigt werden.

- Ihr angespartes Vermögen vor staatlichem Zugriff im Falle der Arbeitslosigkeit schützen.

Riester-Rente - was geschieht im Falle des Todes?

Auch wenn es unangenehm ist, das Thema Todesfall ist in Bezug auf die Riester-Rente ausführlich zu erläutern, um die Hinterbliebenen umfassend zu informieren. Im Prinzip kommt es auf drei Aspekte an:

- Wann tritt der Tod ein – während der Beitragszahlungs- oder der Rentenphase?

- Wurde im Vertrag ein Hinterbliebenenschutz vereinbart?

- Hinterlässt der oder die Verstorbene einen Ehepartner oder Kinder, für die noch Kindergeld gezahlt wird?

Bezahlt der oder die Verstorbene noch Beiträge zur Riester-Rente, kann sich der hinterbliebene Ehepartner das angesammelte Guthaben in seinen eigenen Riester-Vertrag transferieren lassen. Bei Bedarf lässt sich ein solcher Vertrag noch nachträglich abschließen, dafür gilt eine Frist von maximal zwölf Monaten ab dem Todesfall, während der auch die Zulagen erhalten bleiben.

Hinterlässt der oder die Verstorbene ein Kind, hat dies grundsätzlich Anspruch auf Waisenrente. Bei Kindern, die jünger als 25 Jahre alt und somit noch kindergeldberechtigt sind, werden die bislang an das Elternteil gezahlten Zulagen mit einbezogen. Ältere Kinder haben sowohl Zuschüsse als auch eventuell in Anspruch genommene steuerliche Vorteile zurückzuführen.

Tritt der Todesfall während der Rentenphase ein, spielt die konkrete Vertragsgestaltung die entscheidende Rolle: Wurde zum Beispiel eine Rentengarantiezeit oder die Auszahlung des Restkapitals vereinbart, haben die Hinterbliebenen einen Anspruch darauf.

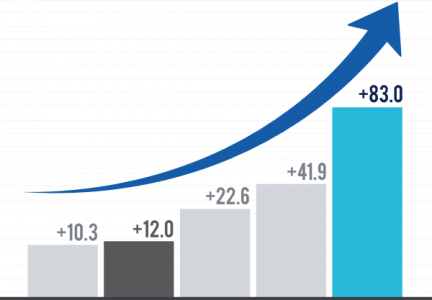

Je älter Sie werden, desto besser

Fünftelregelung bei Unterschreitung des Grenzbetrages

Welche Zulagen werden vom Staat bezahlt?

Folgende jährlichen Zulagen sind seit 2018 zu unterscheiden:

- Grundzulage je förderberechtigter Person: 175 Euro

- Kinderzulage für jedes vor 2008 geborene Kind: 185 Euro

- Kinderzulage für jedes ab 2008 geborene Kind: 300 Euro

Die Kinderzulagen erhalten Sie, solange Sie Anspruch auf Kindergeld haben. Sofern Ihr Kind ein Studium oder eine Ausbildung absolviert, werden die Zulagen bis zur Vollendung des 25. Lebensjahres bezahlt.

Sämtliche Zulagen werden auf die von Ihnen zu leistenden Beiträge angerechnet, sodass Sie Ihren Eigenanteil reduzieren. Es kann also durchaus vorkommen, dass Sie gar keine eigenen Beiträge zu bezahlen hätten. Für diesen Fall sieht der Gesetzgeber jedoch einen jährlichen Sockelbeitrag in Höhe von 60 Euro vor, der den Anspruch auf staatliche Förderung begründet.

Welcher Riester-Tarif ist sinnvoll?

Sie können aus den unterschiedlichsten Varianten wählen, wenn Sie sich für eine Riester-Rente interessieren

Riester-Fondssparplan

Sparpläne auf der Basis von Aktienfonds haben in den letzten Jahren die höchsten Renditen eingespielt. Trotzdem gibt es auch hier Abstriche: Um die zugesagte Leistung, also wenigstens die Summe der eingezahlten Beiträge und Zulagen, abzusichern, müssen Anbieter der Riester-Fondssparpläne zunehmend Kapital in sichere Rentenfonds umschichten. Das geht naturgemäß zu Lasten der Aktienrendite, die trotzdem noch deutlich erfreulicher ist als bei den klassischen Varianten.

Rentenhöhe erst vor Beginn der Rentenphase

Während der Vertragslaufzeit können sich viele Aspekte verändern, die die Rentenhöhe beeinflussen, wie beispielsweise die Entwicklung von Aktienkursen bei Riester-Sparplänen - eine Berechnung der Rentenhöhe wird deswegen erst kurz vor Beginn der Rentenphase durchgeführt. Die pauschalen Berechnungen mit einer Durchschnittsrendite von fünf Prozent jährlich helfen hier nicht weiter, ausschlaggebend sind die tatsächlich erwirtschafteten Renditen, der Kontostand und natürlich Ihre Entscheidung in Bezug auf eine Sofortrente.

Das sollten Sie bei der Wahl der Riester-Rente beachten

Für welche Variante Sie sich auch entscheiden, folgenden Punkten sollten Sie in jedem Fall Aufmerksamkeit schenken:

Verzicht auf die Treuhänderklausel

Insbesondere die Versicherungsgesellschaften mit klassischen Rententarifen sehen sich nicht nur mit den Herausforderungen des Finanzmarktes konfrontiert, sondern müssen auch strenge Regeln einhalten - sie kämpfen um die Erwirtschaftung des garantierten Zinssatzes. Das extrem niedrige Zinsniveau macht diese Aufgabe, die den Gesetzen des Marktes widerspricht, jedoch fast unlösbar. Hier zeigen sich erste Tendenzen, die Garantiepflichten zu reduzieren und so an die Gegebenheiten anzupassen - die Rente ist also keineswegs sicher. Die Möglichkeit zur Reduzierung der Rentenhöhe eröffnen die sogenannten Treuhänderklauseln: Sollte die Versicherungsgesellschaft finanzielle Probleme bekommen, muss ein unabhängiger Treuhänder dies bestätigen und die daraus folgenden Veränderungen in den Verträgen empfehlen. Leistungsstarke Tarife kommen jedoch ohne eine solche Hintertür aus - hier haben Sie ein echtes Qualitätskriterium, das Ihnen Sicherheit gibt.

Garantierter Rentenfaktor

Ein weiteres wichtiges Kriterium zur Bewertung eines Riester-Angebotes ist der garantierte Rentenfaktor. Dieser Umrechnungsfaktor stellt dar, wie hoch die dauerhaft garantierte Rente bei einem Guthaben von 10.000 Euro ausfällt: Je höher der Rentenfaktor ist, desto besser.

Höhe der Aktienquote

Mit klassischen Sparplänen oder Rententarifen lassen sich kaum noch Renditen erwirtschaften, die die Inflationsrate zumindest ausgleichen - Sie verlieren also Geld. Umso wichtiger ist es, einen möglichst hohen Aktienanteil zu wählen. Sie eröffnen sich somit die Chance, aus Ihren Sparbeiträgen und Zulagen des Bestmögliche herauszuholen.

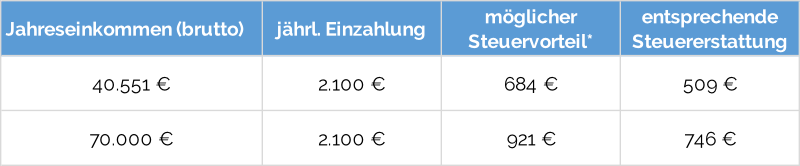

Was hat es mit dem Steuervorteil auf sich?

Eine ganze Reihe der Riester-Sparer profitiert zusätzlich von den steuerlichen Effekten: Die Beiträge zur Riester-Rente lassen sich ebenso als Sonderausgabe in der Anlage AV zur Einkommensteuererklärung absetzen wie die Zulagen – und zwar bis zu einer Höhe von 2.100 Euro pro Jahr. Die Steuerlast reduziert sich also, sodass Sie eine Rückerstattung erwarten können. Wie groß der Effekt ist, hängt jedoch vom individuellen Steuersatz und den gezahlten Beiträgen zur Riester-Rente ab. Doch eines ist klar: Der errechnete steuerliche Vorteil fällt immer höher als die Rückerstattung aus, da die erhaltenen staatlichen Zulagen verrechnet werden.

Hier wird die in den Vertrag eingezahlte Grundzulage bei der Steuererstattung vom möglichen Steuervorteil abgezogen. Sollten Sie auch Kinderzulagen erhalten haben, reduziert sich der Auszahlungsbetrag noch weiter.

Der Riester-Renten-Check für laufende Verträge

Haben Sie bereits vor Jahren einen Riester-Vertrag abgeschlossen, sollten Sie diesen unbedingt auf den Prüfstand stellen. Oft genug sind die alten Verträge viel zu kostenintensiv, was die ohnehin niedrige Rendite unnötig schmälert. Verschenken Sie kein Geld, denn auch der nachträgliche Wechsel zu einem günstigeren Anbieter kann sich lohnen – und das obwohl noch einmal Abschlussgebühren anfallen.

Häufige Fragen zur Riester-Rente

Für wen ist die Riester-Rente sinnvoll?

Sowohl Arbeitnehmer als auch Beamte profitieren schon wegen der einkommensunabhängigen Zuschüsse von der Riester-Rente. Beim Steuervorteil stellt sich die Situation etwas anders dar: Maximal lassen sich 2.100 Euro jährlich absetzen – Zulagen sind dabei eingeschlossen. Sollten Sie einen geldwerten Vorteil dadurch erzielen, wird dieser mit den erhaltenen Zuschüssen verrechnet. Sobald Sie jedoch Kinder haben, dürften die Zulagen den steuerlichen Vorteil übersteigen. Damit empfiehlt sich die Riester-Rente vor allem für kinderreiche Familien, während Besserverdienende, die steuerlich allein veranlagt werden, den größten Vorteil aus den steuerlichen Effekten ziehen.

Noch eine Anmerkung zu Geringverdienern: Bis 2018 galt die Riester-Rente für diesen Personenkreis als nicht sinnvoll, da hier nur kleine Rentenbezüge und damit die Inanspruchnahme der staatlichen Grundsicherung im Rentenalter zu erwarten sind. Hier wurden die Riester-Renten angerechnet, sodass der gesamte Sparaufwand praktisch umsonst gewesen wäre. Nun dürfen sowohl Riester-Sparer als auch Betriebsrentner bis zu 200 Euro Monatsrente aus einem Riester-Vertrag in Anspruch nehmen, ohne dass deswegen die anderweitigen Leistungen gekürzt werden würden.

Wer darf die Riester-Förderung in Anspruch nehmen?

Die riesterfähigen Personengruppen sind klar umrissen:

- Pflichtmitglieder der gesetzlichen Rentenversicherung, also voll- und teilzeitbeschäftigte Arbeitnehmer sowie pflichtversicherte Selbständige

- beide Ehepartner, sobald einer förderfähig ist

- Auszubildende, Bezieher von Arbeitslosengeld I und II sowie Erziehende

- Beamte, Berufs- und Zeitsoldaten sowie Richter – und das auch ohne verpflichtende Beitragszahlung in die gesetzliche Rentenversicherung

Für Selbständige, die von der Rentenversicherungspflicht befreit sind, wurde ein anderes gefördertes Vorsorgeinstrument eingeführt – die Rürup-Rente.